Beteiligungsgesellschaften

Mögliche Kapitalmaßnahmen 2023

Über Altius Minerals, SoftBank Group, Danaher und Aker ASA

Gastbeitrag von Gunter Burgbacher, Greiff capital management AG und VVO Haberger AG

Durch Trennung in Form von Spin-offs (Ausgliederungen) oder IPOs (Börsengängen) werden mitunter Mehrwerte generiert: Die Muttergesellschaft verselbstständigt in diesem Fall einen Geschäftsbereich und gliedert ihn als neu gegründetes Unternehmen aus und/oder er wird mittels IPO von einem bislang privaten zu einem öffentlichen Unternehmen, indem es an die Börse gebracht wird. Ziel des Managements ist es, die Geschäftsperspektiven zu verbessern, während Aktionäre sich daraus Kursgewinne erhoffen können, was zahlreiche Studien (z.B. von DZ BANK, Barclays und Morgan Stanley) bestätigen. Im Ergebnis lässt sich über die vergangenen 25 Jahre feststellen, dass die Muttergesellschaften in den zwei Jahren nach der Abspaltung von Vermögenswerten den Gesamtmarkt übertroffen haben. Ebenso ist es nach der Ankündigung von Spin-offs im Schnitt zu steigenden Bewertungen gekommen. Eine Erfolgsgarantie besteht zwar nicht, die erwähnten Studienergebnisse bescheinigen Spin-offs und IPOs aber gute Chancen. Bei den folgenden börsennotierte Beteiligungsunternehmen sind Spin-offs oder IPOs von Geschäftsbereichen aktuell in der Umsetzung bzw. im Jahr 2023 möglich:

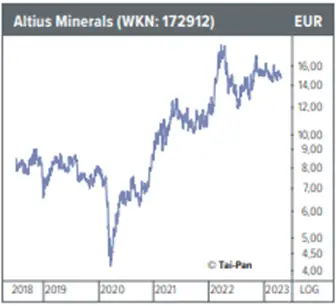

Altius Minerals (WKN: 172912) – für eine nachhaltige Zukunft Die Beteiligungsgesellschaft aus St. Johns in Kanada hat den Fokus auf „Sustainable Royalties“. Das Portfolio von Lizenzgebühren (Sustainable Royalties in den Segmenten Pottaschedünger, Metalle zur Elektrifizierung, Erneuerbare Energien und Eisenerz) sowie Investmentbeteiligungen an diversen börsennotierten Minenunternehmen erzielt hohe Margen. Mit in Summe über 80 Beteiligungen ist der Net Asset Value von Altius breit diversifizier. Die Gesellschaft besitzt dabei auch einen Anteil von 12,6% an Lithium Royalty Corporation (LRC), die im März den Börsengang erfolgreich abgeschlossen hat, der in der Zukunft noch von erheblichem Wert für Altius sein könnte. LRC gab insgesamt 8,824 Mio. Stammaktien zu einem Angebotspreis von 17 CAD, was einem Gesamtbruttoerlös von ca. 150 Mio. CAD entspricht. Durch diese Einnahme soll der Erwerb zusätzlicher Lizenzgebühren finanziert werden. LRC wird derzeit an der Börse mit einer Marktkapitalisierung von ca. 400 Mio. CAD bewertet. Das aktuelle Portfolio besteht aus 30 Royalties; „das positioniert uns gut für einen starken makroökonomischen Hintergrund in der wachsenden Lieferkette für Elektrofahrzeuge“, so LRC-CEO Ernie Ortiz.

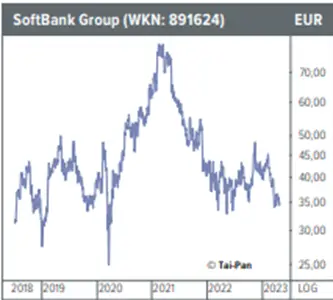

SoftBank Group (WKN: 891624) – der Technologieinvestor Der weltgrößte Technologieinvestor aus Tokio in Japan investiert vornehmlich in Unternehmen aus den Bereichen Technologie, Kommunikation, Energie und Finanzen. Anteile hält die Gruppe dabei auch an verschiedenen Blue Chips, darunter der Chiphersteller ARM, den SoftBank 2016 für 32 Mrd. USD übernommen hat. Arm soll im Jahr 2023 an die Börse gebracht werden, sofern das Marktumfeld sich eignet. Die Vorbereitungen auf ein IPO an der Nasdaq sind nach Angaben des Unternehmens weit fortgeschritten. Das IPO könnte im Herbst stattfinden, wobei Arm mit 30 Mrd. bis 70 Mrd. USD bewertet werden dürfte. SoftBank selbst rechnete zuletzt Anfang März mit einer Bewertung von 50 Mrd. USD und einem Emissionsvolumen von ca. 8 Mrd. USD. Womöglich wird das der weltweit größte Börsengang des Jahres.

Danaher – der Innovator (WKN: 866197) Der Mischkonzern und Innovator für Wissenschaft und Technologie aus Washington, USA, kündigte im September 2022 seine Absicht an, das Segment für Umwelt- und angewandte Lösungen im vierten Quartal 2023 in ein separates börsennotiertes Unternehmen auszugliedern. Vorerst wird es EAS genannt, bis es einen offiziellen Namen erhält. Das neue Unternehmen wird die Geschäftsbereiche Wasserqualität und Produktidentifikation umfassen. Das Spin-off erscheint vielversprechend. Danaher hat bereits mehrere Spin-offs erfolgreich durchgeführt und EAS wird eines der wenigen Unternehmen auf dem Markt werden, das sich hauptsächlich auf Wasserqualitäts- und Wassermanagementlösungen konzentriert. Da Wasserknappheit in den nächsten Jahrzehnten voraussichtlich zum großen Thema werden wird, dürften die Dienstleistungen von EAS sicher weiter stark nachgefragt werden.

Aker ASA (WKN: A0B8L8) – der Transformator Die Holding mit Unternehmenssitz in Oslo, Norwegen, hält Investments in den Sektoren Öl und Gas, Erneuerbare Energien und grüne Technologien, Industriesoftware, Seafood und Meeresbiotechnologie. Aker ist auf diese Weise direkt oder indirekt der größte Anteilseigner von neun Unternehmen, die an den Osloer Börsen notiert sind. Unter anderem investiert Aker kräftig in den Ausbau von Erneuerbaren Energien und umweltfreundlichen Technologien. „Der Wertemix in Aker wird sich in den nächsten Jahren grundlegend ändern“, sagte Kjell Inge Røkke, der größte Anteilseigner an der Aker Gruppe, auf einer Energiekonferenz. Dazu wurden in den letzten Jahren weitreichende Maßnahmen ergriffen – das Spin-off von Aker Horizons mit fünf Bereichen, davon einer börsennotiert:

Aker Carbon Capture. Nun könnte Mainstream Renewable Power in Zusammenarbeit mit dem japanischen Handelsunternehmen Mitsui, die ebenfalls beteiligt sind, an die Börse gebracht werden. Mainstream ist ausschließlich fokussiert auf Erneuerbare Energien mit einer 15-jährigen Erfolgsbilanz bei der Entwicklung, dem Bau und dem Betrieb von Anlagen zur Wind- und Solarenergieerzeugung auf globalen Märkten. Als logische Konsequenz der jahrelangen erfolgreichen Zusammenarbeit zwischen Mitsui und der Aker-Gruppe beabsichtigen beide, Mainstream in Richtung des Börsengangs weiterzuentwickeln.