Im ersten Quartal 2025…

nahmen die Risiken im Hinblick auf US-Zölle deutlich zu. Die erwartete „America First“-Politik unter Trump hatte die US-Märkte zunächst stark beflügelt, diese Euphorie ist komplett verflogen und führte zu einer der größten Ausverkaufswelle der Historie, aus diesem Grund hier zuerst unsere Einschätzung der momentanen Marktlage:

1. Welche Auswirkungen haben die aktuellsten Verwerfungen an den Kapitalmärkten für Ihren Fonds?

Wir erleben temporäre Kursverluste, trotz eines US-Anteils von „nur“ ca. 30 % und unserer besonderen Diversifikation gilt es, durch solche Phasen hindurchzublicken… Die Gewinne guter Unternehmen haben sich in den letzten Jahrzehnten alle 10 Jahre verdoppelt, egal was passierte und unter welcher Politik oder Präsidentschaft. Warum sollte das in Zukunft anders sein? Das gilt insbesondere auch für die von uns allokierten Investmentunternehmen, Holdings und Mischkonzerne.

2. Gibt es Anpassungen innerhalb Ihrer Fondsstrategie durch die aktuelle Lage?

Nein, die Fondsstrategie hat sich bislang in allen Krisen bewährt. Auf börsennotierte Beteiligungsunternehmen kommt vielleicht sogar mehr Verantwortung zu, denn diese Unternehmen stellen dauerhaftes Kapital zur Verfügung, auch in einer Welt im Wandel. Robuste Beteiligungsnetzwerke werden den Wandel aktiv mitgestalten! In einer Zeit, in der politische Unsicherheiten zunehmen und viele Anleger Orientierung suchen, können diese Unternehmen ein stabilisierender Faktor sein.

3. Welche Entwicklungen erwarten Sie in den kommenden Monaten? Auch wenn aktuell vieles nach Eskalation aussieht und mit extrem schlechter Stimmung an den Märkten viel Negatives eingepreist wird, so hat doch niemand Interesse an einer gezielten und dauerhaften Schädigung seiner Wirtschaft. Es wird zu Kompromissen und Lösungen kommen, die wiederum deeskalierend wirken werden.

Risiken im Aktienmarkt minimieren, ohne Potenziale zu verlieren, erfordert entweder perfektes Timing oder, wie beim AFB, einen breit diversifizierten Investmentansatz.

In Q1 2025 waren die Investmentaktivitäten der Beteiligungsunternehmen im AFB stabil im Vergleich zum letzten Quartal. In Q1 2025 sahen wir mit 27 Akquisitionen und 58 Investments im Portfolio sogar noch etwas mehr Akquisitionstätigkeit, insbesondere kleinere und mittlere Unternehmen mit günstigen Bewertungen wurden gekauft. Die nun günstigeren Bewertungen an den Märkten könnten in den nächsten Quartalen aber auch wieder zu einer Zunahme der Investments führen.

Wie haben sich der AFB und die Titel im Fonds dabei geschlagen?

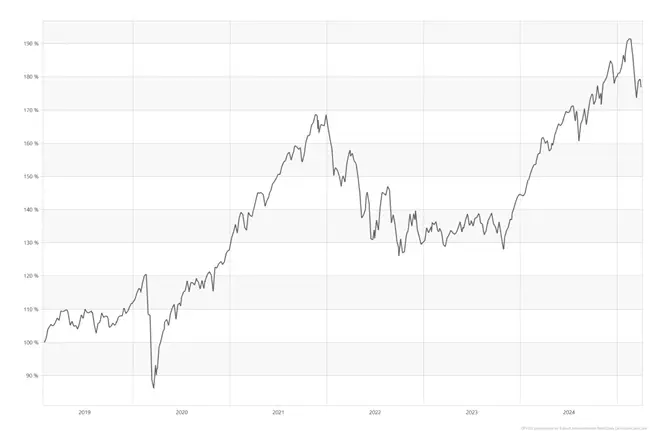

Der AFB verlor im ersten Quartal -1,7% und konnte aufgrund der niedrigeren US-Gewichtung und ohne die Konzentration auf Mega Caps, also mit weniger als der halben UQ-Quote im Vergleich zur Peergroup, die Verluste begrenzen (weltweite Indizes mit rund -6,5%). Herausragend entwickelten sich in Q1 vor allem Chapters Group mit +39,0%, Wheaton Precious Metals +33,7% und Franco-Nevada +30,1%, schwach zeigten sich Chart Industries mit -23,7% und Dell Technologies -21,3%. Stabilisierend in der Korrektur wirkte sich also vor allem der Bereich Royalty and Streaming aus, daher kommen zum Teil auch die Veränderungen im Fondsportfolio.

Wertentwicklung AFB Global Equity Select seit Vollinvestition

Veränderungen im Fondsportfolio

Wir sehen aufgrund der beschriebenen Entwicklungen Chancen und nutzen diese, Schritt für Schritt. Das sind zum einen günstige Aufstockungen und eine etwas breitere Aufstellung, die wir bei einer Marktberuhigung wieder konzentrieren werden. Dazu haben wir den Bereich Royalty and Streaming mit Triple Flag Precious Metals weiter ausgebaut und wir haben die Gelegenheit genutzt bei Mutares SE aus dem Bereich Buy and Sell eine erste Position aufzubauen, hier sind einige cashgenerierende Maßnahmen im Portfolio angekündigt.

An dieser Stelle wollen wir eine der Positionen näher vorstellen:

Triple Flag Precious Metals: Royalty and Streaming Die auf Edelmetalle fokussierte Streaming- und Royalty-Beteiligungsgesellschaft bietet maßgeschneiderte Finanzierungslösungen für die Metall- und Bergbauindustrie, vor allem für Gold und Silber in Nord-, Mittel- und Südamerika und Australien, mit insgesamt über 236 Vermögenswerten, darunter 17 Streams und 219 Royalties. Davon bereits 30 produzierende Assets und 45 in Entwicklung. Der Fokus liegt auf Minen, die Geld generieren, und baureife, vollständig genehmigte Projekte (mit Entwicklungszeiten von maximal zwei Jahren bis zum Cashflow). Das Unternehmen ist schuldenfrei und gehört durch die Übernahme des Konkurrenten Maverix Metals seit 2023 zu den globalen Top Five aller Streaming- und Royalty-Unternehmen.

Hohe Substanzkraft

Beteiligungsunternehmen sind diversifizierte Unternehmensökosysteme und die Geschäftsmodelle dieser Unternehmen sind auch oder ausschließlich auf Wachstum durch Investments und/oder Akquisitionen in andere Unternehmen ausgelegt. Somit ähneln sie von der Struktur her Investmentfonds, sind aber selbst Firmen. Der Besitz eines Unternehmens ist ein dauerhaftes Engagement. Diese Dauerhaftigkeit ist ein weiterer Vorteil zum reinen Anlegen oder Investieren. Man investiert mit den Legenden unter den operativen Investmentprofis und profitiert von deren stabilen, Cashflow-orientierten Geschäftsmodellen enorm. Dazu passt der Satz von Warren Buffett: „Ich bin ein besserer Geschäftsmann, weil ich Investor bin, und ich bin ein besserer Investor, weil ich Geschäftsmann bin.“ Die Lehren aus beiden Erfahrungen verstärken sich und das Ergebnis sind börsennotierte Beteiligungsunternehmen, in diese investieren wir beim AFB.

Echte globale Diversifikation ist in diesen Zeiten der ständig wechselnden politischen und wirtschaftlichen Entwicklungen in der Welt nötiger denn je! Der AFB Global Equity Select bietet Anlegern genau diese globale Diversifikation mit einem konzentrierten Aktienportfolio von 25-40 Unternehmen und bildet erstmalig dieses Anlagesegment komplett ab, indem alle Investmentstrategien in diesem Bereich berücksichtigt werden. Investieren Sie mit uns gemeinsam in die Berkshire Hathaways der Welt!

Alles Gute und bis bald!